【独り言】~贈与税,精算課税で先延ばし~

こんにちは。

税理士の越智満です。

相続時精算課税制度の話を次回に…

と前回の独り言を締めていたので,相続時精算課税制度のお話です。

相続時精算課税制度が使えるのは,

原則として,

60歳以上の父母や祖父母から

18歳以上の子や孫への贈与に限られますが,

この制度を利用すると,

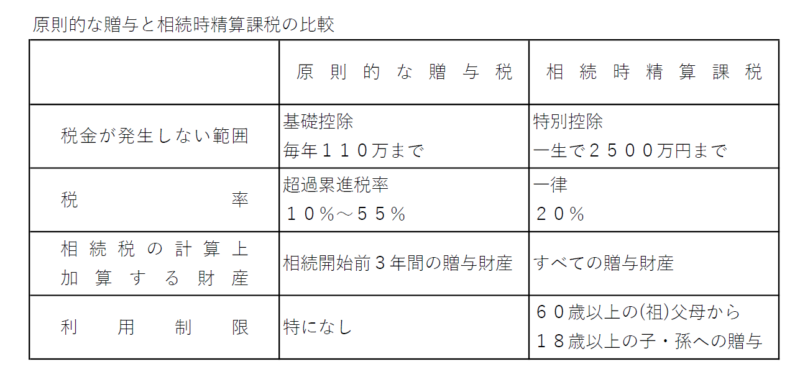

① 贈与税の基礎控除110万円がなくなります。

② 基礎控除の代わりに特別控除として”一生で”2500万円までの贈与なら贈与税が発生しなくなります。

③ 税率が超過累進税率から一律20%に固定されます。

④ 相続時精算課税制度を利用して贈与した財産が相続税の計算上相続財産にプラスされます。

このように,ガラッと取扱いが変わってしまいます。

え?

相続税を減らしたいから事前に贈与してたのに,

相続時精算課税制度を使うと相続財産にプラスされる!?

・・・この制度意味ないやん。

しかも,ややこしいなぁ・・・

ということで,

原則的な贈与と相続時精算課税の違いをまとめました。

と,こんな感じです。

うまく使えば便利な場面がいくつかあります。

1 節税目的

賃貸用不動産で利益がある場合,

その利益の積み重ねが将来の相続財産になります。

そこで,相続時精算課税制度を利用して,

事前に賃貸用不動産を贈与することで,

将来たまるであろう相続財産を減らすことができます。

※ 物件によるので必ず有利になるということではありません。

2 承継目的

実家を長男に引継ぎたい場合,

遺言書ではなく生前に贈与していた方が安心だけど,

買えともいえないし,贈与すると贈与税が発生してしまう。

そこで,相続時精算課税制度を利用すれば,

贈与税を低減することができるので,

長男が実家を引継ぎやすくなります。

便利に使えそうな相続時精算課税制度ですが,

相続時精算課税の選択は一生取り消すことができないという注意点があります。

「今年は2500万円まで贈与税か発生しないし,

来年以降は110万円まで贈与税が発生しない~♪」

こんなことはできません。

安易に相続時精算課税制度を利用して

「思ってたんとちゃうやん!!」

と,ならないように,

贈与をする前に

税務署や税理士に相談をしてみてください。

(注1)

相続時精算課税が利用できる年齢は,

令和4年3月31日以前は20歳でしたが,

民法の改正により成人の年齢が20歳から18歳になったため,

これに合わせて令和4年4月1日以降は18歳となりました。

また,年齢は贈与があった年の1月1日時点で判断します。

せっかくここまでお読みいただいたのですが,

相続税法については大幅な改正が行われる可能性あるので,

令和4年7月時点の取扱いとしてご覧ください。