【独り言】~給料がいくらまでなら扶養なの?~

こんにちは。

税理士の越智満です。

今年も年末調整の時期になりました。

この時期になると気になる方が増えますし,

無料相談等でも結構な数聞かれるのが,

「いくらまでなら扶養でいいんですか?」

というお話。

物価上昇もありますし,できる限り少ない負担に抑えたいという気持ちはよくわかります。

また,ニュースでもちょいちょい扶養については取り上げられてますよね。

しかし,扶養とは?

辞書によると,

扶養とは

生活できるように世話をすること。

だそうです。

また,

民法第877条には,

相互扶養義務という規定があり,

直系血族及び兄弟姉妹は,

互いに扶養をする義務がある。

と,なっています。

親と子はもちろん,

じいちゃんばあちゃんと孫という関係でも,

家族はみんなで助け合いましょうねといった感じでしょうか。

さて,所得税と住民税の関係では,

配偶者や子供などがいる場合,

1人で暮らすより大変でしょ?

ということで,

養っている人(扶養者)の税負担が少なくなる

「扶養控除」

「配偶者控除」

「配偶者特別控除」

といった所得控除がありますが,

配偶者や子供などの収入が一定金額以上になると,各種控除が適用できなくなります。

この一定金額がいわゆる「○○万円の壁」とか言われたりしているのですが,

壁は配偶者かその他の親族かで異なります。

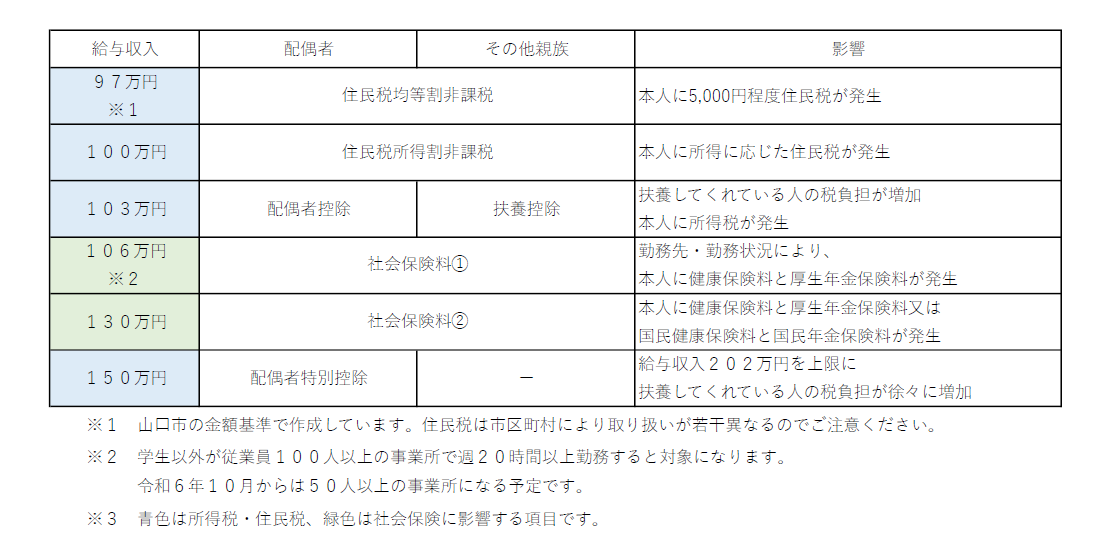

年間給与収入で見ると

今はざっくりこんな感じで,

それぞれの壁を越えることで影響が出てきます。

この給与収入については,

所得税と住民税は1月1日から12月31日に受領した年間収入で扶養に入れるか否かが判定されますが,

社会保険は勤務予定期間を考慮したうえで,

年間収入の基準金額を12カ月で割った月額で判定されます。

例えば,

同居の子供が8月に就職した場合で子供の年間給与収入が80万円だったとき,

所得税と住民税は1月から12月は扶養内

社会保険は1月から7月は扶養内,8月から12月は扶養外

と,なりますし,

同居の子供が7月に離職した場合で子供の年間給与収入が130万円だったとき,

所得税と住民税は1月から12月は扶養外

社会保険は1月から7月は扶養外,8月から12月は扶養内

と,なります。

配偶者なら,

年間給与収入が103万円を超えても150万円までなら

配偶者控除と同額の配偶者特別控除が適用できるため,

扶養者の税額に影響はないですが,

その他の扶養親族の場合は,

年間給与収入が103万円を超えると

扶養者の税額に影響が出てしまいます。

特に大学生の年代は扶養控除の額が大きくなっているので,

扶養控除があるかないかで税負担が9万円以上変わってしまいます。

世帯で考えると

大学生の子どもの年間給与収入が中途半端に103万円を超えるようなら,

お小遣を渡した方が使えるお金が多いかもしれないです。

私が大学生のときは,

なんとなく年間103万円というのを気にしてアルバイトをしていたのですが,

年間101万円程度お給料をいただいた翌年に住民税の納付書が届き,

「扶養から外れたのか?」と少し焦った記憶があります。

ギリギリセーフでした。

※ 令和5年12月時点の取扱いとしてご覧ください。