【独り言】~財産がいくらあったら納税か~

こんにちは。

税理士の越智満です。

小見山弁護士から優秀な税理士が教えてくれると煽られたので,相続税のお話です。笑

相続に関する税務相談で,

「1千万円を相続したら相続税はいくらになるの?」

といった,質問がよくあります。

いつも答えは

「わかりません」

と,なってしまいます。

相続税は,次の2つの情報がないと計算ができません。

1 法定相続人の数

2 相続財産の総額

この情報のほか,

「1千万円を相続したら相続税はいくらになるの?」

といった,質問があると

「●●円ほど相続税を納める必要があります。」

と,”ある程度”答えることができます。

では,なぜ上記2つの情報が必要になるのか。

相続税の一般的な仕組みをみてみます。

まずは,

ここまでは相続税が発生しない

“基礎控除”

というものがあります。

基礎控除は

法定相続人の数×600万円+3000万円です。

例えば,小職が亡くなった場合は,妻と子供1人の合計2名が法定相続人となるので

2人×600万円+3000万円=4200万円となります。

ちなみに”法定相続人の数”の平均は

昭和63年では3.68人

平成30年では2.77人

だそうです(財務省:相続税・贈与税に係る基本的計数に関する資料より)。

次に,相続財産の総額から基礎控除を引いた金額(課税遺産総額といいます)が

プラスなら相続税が発生することになります。

ここでマイナスならどれだけ財産を相続しても相続税は発生しません。

ちなみに相続税が発生した方の”相続財産の総額”の平均は

昭和63年では2億6428万6千円

平成30年では1億3979万6千円

だそうです(財務省:相続税・贈与税に係る基本的計数に関する資料より)。

上記2点をもとに,

”課税遺産総額に法定相続分を掛けた金額”に

”相続税の税率を掛けた金額”の”合計”が

”相続税の総額”となり,

相続税の総額に

”相続した財産の割合を掛けた金額”が

納付すべき相続税額となります・・・・・・・・

なんかややこしいなぁ・・・

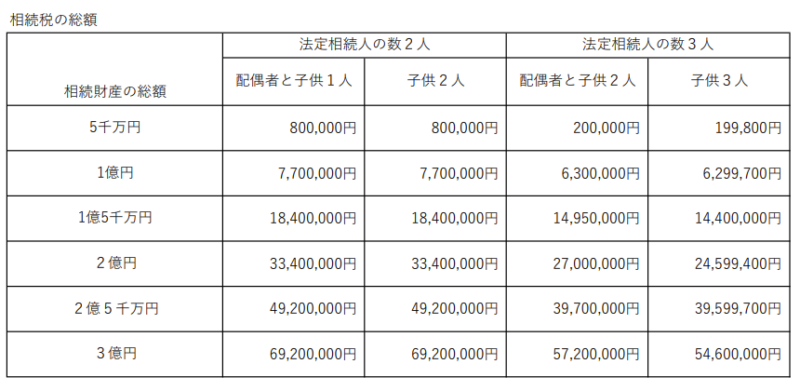

ということで相続税の総額の目安表を作成してみました。

目安金額に相続する財産の割合を掛ければ納付税額目安になります。

※ 税額控除や特例がある場合,この金額よりも納税すべき相続税額は減少します。

「相続税を減らしたいなぁ」と思っても,

相続人を増やすことは難しい。

じゃあ,「亡くなる前に財産を減らしておけば税金が減らせるのでは?」

と,なりますが,相続税を補完するために贈与税があります。

では,相続税を補完する贈与税の話を次回に…

せっかくここまでお読みいただいたのですが,

相続税法については大幅な改正が行われる可能性あるので,

令和4年4月時点の取扱いとしてご覧ください。