こんにちは。

税理士の越智満です。

3回にわたって相続税と贈与税の取扱いをつぶやいてきましたが,

「相続税ってほんまに関係あるん?」

と,疑問になります。

実は,

”相続 税 ”は100人中約8人

しか関係がない税金です(財務省:相続税・贈与税に係る基本的計数に関する資料より)。

令和元年の数値ではありますが,そんな程度なんです。

でも,

”相続”は100人中100人に関係があります。

私も含めて人間はいつか亡くなるからです。

自分が亡くなるときにどれだけの財産が誰にわたるのか。

相続人としては,

「お金等のプラスの財産ならうれしい」

「借金等のマイナスの財産ならうれしくない」

ですよね。

場合によっては,不動産といったプラスの財産でも

「田舎にあるものは,管理が大変なだけで要らない」

と,マイナスになることもあります。

「まぁ,自分には財産はないから」

と,考えられる方もいらっしゃるかもしれませんが,

通帳1つでも財産になります。

相続財産が少額でも争いになることがありますし,

不動産等の分けにくい財産もあります。

なので”相続”にあたっては,

1 自分にはどんな財産があるのか。

2 その財産はいくらになるのか。

3 その財産を誰にあげたいか。

4 その時に税金はかかるのか。

この順番で一度検討してみることが大切だと思います。

財産がプラスなら遺言を作成してみても良いですし,

財産がマイナスなら相続放棄をするよう相続人に伝えておいても良いと思います。

検討の際は,

小見山弁護士のシリーズ

【雑談】遺言で残したのは遺恨?~遺産相続あれこれ~

を参考にされるのが良いと思いますよ。

ちょうど前回の投稿で完結している”はず”です。

最後に,

相続に関する税務相談で,

「相続で財産をもらったら所得税がかかりますか」

といった,質問がよくあります。

答えは

「所得税は課税されません」

となります。

相続後の賃貸収入等はもちろん所得税の対象となりますが,

相続財産は所得税の計算には含めないので,

所得税は課税されないということです。

平素は格別のお引き立てを賜り,厚く御礼申し上げます。

さて,誠に勝手ながら,当事務所は

令和4年8月11日(木)から8月15日(月)まで

お盆休みとさせていただきます。

恐れ入りますが,当事務所に御用の方は令和4年8月16日(火)以降にご連絡ください。

ご迷惑をおかけしますが,よろしくお願いいたします。

越智法律会計事務所

お世話になります,弁護士の小見山です。

気が付けば,シリーズ第4回。もはや長期連載。

きっとこれがシリーズ最後の投稿になります。おそらく,多分,きっと。

さて,前回まで相続と遺言について色々と申し上げてきましたが,

前回の最後に突然現れた「遺留分」。

ドラマ最終回直前に現れた謎の人物並の唐突さでしたが,

遺言作成における要注意人物,もとい要注意事項の遺留分ですが,

こいつがなかなか厄介なのです。

前回も簡単にご説明したとおり,

推定相続人の最低保障分みたい制度なのですが,

民法第1042条第1項を見てみると,

「兄弟姉妹以外の相続人は,遺留分として,次条第1項に規定する遺留分を算定するための財産の価額に,

次の各号に掲げる区分に応じてそれぞれ当該各号に定める割合を乗じた額を受ける。

一 直系尊属のみが相続人である場合 3分の1

二 前号に掲げる場合以外の場合 2分の1」

と書いてあります。

また,民法第1043条第1項には,

「遺留分を算定するための財産の価額は,

被相続人が相続開始の時において有した財産の価額に

その贈与した財産の価額を加えた額から債務の全額を控除した額とする。」

と書いてあります。

さらに,次の民法第1044条第1項前段には,

「贈与は,相続開始前の1年間にしたものに限り,前条の規定によりその価額を算入する。」

と書いてあります。

ふむふむ。よく分かりませんね。

もしも,よく分かったという方がいたら,

もはやこの記事を読む必要は皆無ですので,

どうぞブラウザバックして,

他の有益な記事をご参照ください。

小職と同じで,よく分からぬという方は,

一緒に遺留分の謎を解き明かしていきましょう。

まず,「兄弟姉妹以外の相続人は,」とあるので,

第3順位の相続人には関係ないということが分かります。

なので,遺留分が問題になるのは,

配偶者及び子又は直系尊属が推定相続人となる場合です。

続いて,極めて分かりにくいですが,

要するに,

相続財産+1044条の贈与の額-債務=遺留分の元になる財産

ということなのですが,

分かりにくいので,ここではとりあえず相続財産と理解してもらって構いません。

そうすると,

1 直系尊属のみが相続人である場合は,相続財産の3分の1

2 前号に掲げる場合以外の場合は,相続財産の2分の1

が遺留分として受け取れますよということになります。

直系尊属のみというのは,

要するに未婚又は離婚していて,子がいない場合で,

両親や祖父母が存命中ということですから,

なかなかのレアケースであって,

大抵の相続は,上記2の場合ということになります。

ん?相続財産の半分が遺留分ということ??え!?

と思う方も多いかと思いますが,そうなんです。

ただし,あくまで「遺留分」というのは,

最低保障の「枠」のようなものですから,

実際に相続人が主張できる割合は,

当該相続人の法定相続分に限られます。

(推定相続人が1名の場合は2分の1ということになります。)

半分も遺留分だなんて,

自分の財産なんだから,自由に処分させてくれよと

言いたくもなる制度です。

講学上,相続が残された家族の生活保障の意味もあるから認められている

とか説明がなされますが,

実際に批判も多いところではあります。

しかしながら,例えば,推定相続人が配偶者のみである場合,

何を思ったか被相続人は,

愛人であるAさんに全部相続させる旨の遺言を書いたとしましょう。

愛人の存在を知ってても,配偶者ぶち切れませんか?

今まで献身的に尽くしてきたし,

被相続人の嫌なところも我慢してきたというのに,

ある日突然現れたポッと出の若い愛人が全部の財産持って行きまーす

となったら配偶者が浮かばれません。

というわけで登場するのが,遺留分なわけですね。

上記の例の場合は,配偶者は遺贈がなければ,

全部相続するはずだったのに,

遺贈により相続分が0になりますから,

相続財産に対する2分の1の遺留分全部が侵害されています。

そのため,たとえ愛人に遺産全部を渡すという遺言があっても,

遺留分に満たない分,つまり相続財産の半分相当の金払え!と言えるわけです。

なお,上記の例と異なり,配偶者と子1人が推定相続人の場合,

遺留分という「枠」は2分の1ですが,

これを相続人間で分けることになるので,

配偶者と子がそれぞれ遺留分の2分の1ずつ,

つまり,相続財産の4分の1がそれぞれ遺留分になります。

この遺留分が侵害されているから金払え!という請求を「遺留分侵害額請求権」といいます。

ちなみに,この権利は,民法改正前は「遺留分減殺請求権」といい,

「いりゅうぶんげんさいせいきゅうけん」という

邪王炎殺黒龍波(幽遊白書)みたいで響きがカッコいい権利でした。

さて,ざっくりと説明した遺留分ですが,

遺留分があるといっても,

遺言の効力とは別問題ですから,

遺言が有効なら当該遺贈が無効になるというわけではなく,

あくまで遺留分を侵害した限度で金払え!といえるだけです。

また,わざわざ請求しなければならず,

請求せずに1年経つと消えてなくなります。

そういう意味では,自分の財産は自分で処分できるという原則が

制度の根底にはあるといえますね。

さてさて,ここまで説明すれば,

遺言を作成する際に注意しなければならないのが,

この遺留分という制度なんですという意味が,

お分かりいただけたのではないでしょうか。

子らとあんまり仲が良くないからという理由では,

廃除もできませんし,

かといって,遺留分という最低保障を侵害すると,

結局,遺留分額侵害請求をされてしまい,

亡くなった後にもめてしまう可能性が出てきます。

先ほどの例では,説明のために簡素化してますが,

実際には,遺留分の基礎となる額のうち,

算入すべき贈与の有無などで争いになることが多く,

かえって遺留分を考慮せずに遺言を作成してしまったがために,

ご遺族と受遺者との間に深い深い遺恨を残す結果になってしまうこともあります。

(タイトル回収!!!)

以上のとおりですので,遺言を作成する際には,

相続分の指定のみならず,

遺産分割方法まで指定することに加えて,

遺留分の侵害とならないかどうかも気を配る必要があるのです。

最後に,では遺留分の侵害にならないようにするにはどうしたらいいの?

という疑問にお答えしますが,

結論としては,法律で決まっていることなので,

遺留分を0にするのは無理ですというお答えになります。

ただし,遺留分額侵害請求権を行使させないという意味では,

最も簡易な方法は,遺留分相当額の財産を遺言で指定しまうことです。

ですが,これは遺留分相当額を遺言で渡すというだけなので,

遺留分侵害額請求はできませんが,

最低保障はしていることになります。

それでは納得できない,最低保障すらしてあげたくないという方は,

国会議員になっていただいて,

民法を改正して遺留分制度を廃止していただくしかありません。

法律を駆使してなるべく希望に沿うようにすることはできますが,

法律で決まっていることを変えられるのは,立法権者のみです。

(一応,家庭裁判所の許可を得て遺留分を放棄することは可能ですが,

強制することはできません。)

とはいえ,限界があるものの,

生前に生命保険契約を利用することで,

結果的にある程度遺留分の額を減少させること自体は可能です。

というのも,死亡保険金は,受取人を指定していた場合,

相続財産には含まれません(税務上は扱いが異なるので注意!)。

これは,受取人を指定していた場合,

受取人と保険会社との契約関係に基づく請求権であるため,

被相続人の保険会社に対する請求権ではないと考えるためです。

これまで説明したとおり,

相続は,あくまで被相続人の地位を引き継ぐものですから,

被相続人の権利じゃないものは,引き継げないのです。

長期的に将来相続財産となる預貯金の額から,

生命保険料を支払い,相続開始時の相続財産を減少させることによって,

結果的に遺留分の額を減少させるということが可能となります。

もっとも,生命保険契約では,受取人に制限がある場合が殆どですから,

全ての場合に利用できる方法ではありませんし,

いつ亡くなるかなんて誰にも分からないので,

減少幅も不明確と言わざるを得ません。

なかなか厄介なんです,遺留分。

なんだか駆け足の割には,長々と話してしましましたが,

正確性よりも説明の分かりやすさを優先したつもりなので,

個別の案件によっては,異なる結論となる場合もあり得ますので,

参考程度に留めていただいて,

詳細については,ぜひとも当事務所までご連絡ください。

以上,「遺言が残したのは遺恨?~遺産相続あれこれ~」でした。

ではでは!

令和4年7月吉日

弁護士 小見山 岳

こんにちは。

税理士の越智満です。

相続時精算課税制度の話を次回に…

と前回の独り言を締めていたので,相続時精算課税制度のお話です。

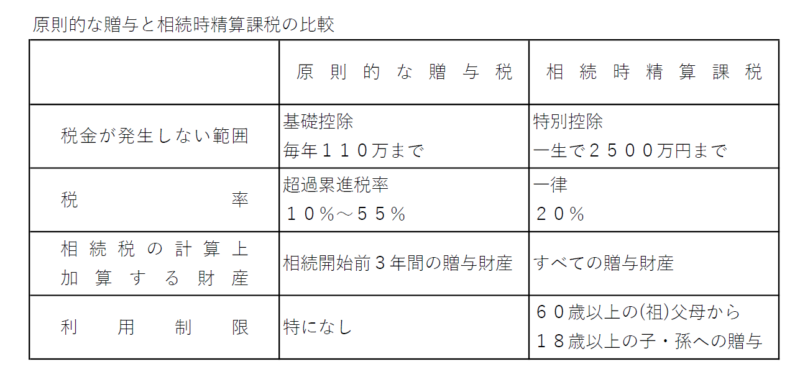

相続時精算課税制度が使えるのは,

原則として,

60歳以上の父母や祖父母から

18歳以上の子や孫への贈与に限られますが,

この制度を利用すると,

① 贈与税の基礎控除110万円がなくなります。

② 基礎控除の代わりに特別控除として”一生で”2500万円までの贈与なら贈与税が発生しなくなります。

③ 税率が超過累進税率から一律20%に固定されます。

④ 相続時精算課税制度を利用して贈与した財産が相続税の計算上相続財産にプラスされます。

このように,ガラッと取扱いが変わってしまいます。

え?

相続税を減らしたいから事前に贈与してたのに,

相続時精算課税制度を使うと相続財産にプラスされる!?

・・・この制度意味ないやん。

しかも,ややこしいなぁ・・・

ということで,

原則的な贈与と相続時精算課税の違いをまとめました。

と,こんな感じです。

うまく使えば便利な場面がいくつかあります。

1 節税目的

賃貸用不動産で利益がある場合,

その利益の積み重ねが将来の相続財産になります。

そこで,相続時精算課税制度を利用して,

事前に賃貸用不動産を贈与することで,

将来たまるであろう相続財産を減らすことができます。

※ 物件によるので必ず有利になるということではありません。

2 承継目的

実家を長男に引継ぎたい場合,

遺言書ではなく生前に贈与していた方が安心だけど,

買えともいえないし,贈与すると贈与税が発生してしまう。

そこで,相続時精算課税制度を利用すれば,

贈与税を低減することができるので,

長男が実家を引継ぎやすくなります。

便利に使えそうな相続時精算課税制度ですが,

相続時精算課税の選択は一生取り消すことができないという注意点があります。

「今年は2500万円まで贈与税か発生しないし,

来年以降は110万円まで贈与税が発生しない~♪」

こんなことはできません。

安易に相続時精算課税制度を利用して

「思ってたんとちゃうやん!!」

と,ならないように,

贈与をする前に

税務署や税理士に相談をしてみてください。

(注1)

相続時精算課税が利用できる年齢は,

令和4年3月31日以前は20歳でしたが,

民法の改正により成人の年齢が20歳から18歳になったため,

これに合わせて令和4年4月1日以降は18歳となりました。

また,年齢は贈与があった年の1月1日時点で判断します。

せっかくここまでお読みいただいたのですが,

相続税法については大幅な改正が行われる可能性あるので,

令和4年7月時点の取扱いとしてご覧ください。

お世話になります,弁護士の小見山です。

何だかんだ3回目の遺産相続あれこれですが,

こんなに長くなるとは思わず,

果たしていつ終わるのか,タイトル回収はいつになるやら。

小職も不安ですが,とりあえず前回からの続きから。

前回,推定相続人が誰になるのかという誰でも知ってそうなことを

長々とお話させていただきました。

今回は,推定相続人の他に追加メンバーの加入もできますぜ,なんて話です。

さて,推定相続人が決まったら,

その人たちだけで遺産を分けるしかないのかというと,

そういうわけではありません。

前回申し上げたとおり,推定相続人以外の方にも遺産を分けたい,

そんな時に利用されるのが「遺言」です。

従前の投稿でもご説明したことがありますが,「いごん」と読みます。

遺言で推定相続人以外の方に遺産を分けることを「遺贈」といい,

遺産を受け取る側を「受遺者」といいます。

遺贈も相続と同様に,

まるっと承継させる包括遺贈と,

特定の財産のみ承継させる特定遺贈があります。

まるっと承継させる包括受遺者は,相続人と立ち位置が似ていますから,

イメージとしては,

監督(民法)が選んだメンバーが推定相続人で,

ファン(被相続人)投票(遺言)で選ばれたメンバーが包括受遺者といったところでしょうか。

あるいは,買い物した後のレジ袋をイメージしてもらうと分かりやすいかもしれません。

買い物袋に入った商品が個々の相続財産で,

レジ袋が被相続人の地位です。

特定遺贈は,レジ袋の中の商品のいずれかをもらえるだけですので,

渡して終わり。レジ袋は持てません。

他方で,相続人と包括受遺者は,いわばレジ袋ごと商品を把握できるわけです。

ちなみに,遺贈と似て非なるものに「死因贈与」というものがありますが,

死因贈与は,あくまで死亡を条件とする契約であって,

贈与する側とされる側の合意によって成立しますが,

遺贈は,遺言者の一方的意思表示といった違いがあります。

流れで話しましたが,「へぇ~」と思って死因贈与のことは忘れてください。

さてさて,誰が相続人か,あるいは包括受遺者か決まれば,

続いて問題になるのが,

誰がどれだけの地位をどうやって承継するのかということです。

各相続人が承継する持分のことを「相続分」といいますが,

「相続分」については民法が予め定めています。

民「法」が予め「定」めている「相続分」?

そうです,これを「法定相続分」なんて呼びます。

誰が相続人かによって法定相続分が異なるのですが,

パターンは相続順位によって3つ。

前回投稿でご説明したとおり,配偶者は常に相続人となるので……

その1,配偶者(1/2)+子(1/2)

その2,配偶者(2/3)+直系尊属(1/3)

その3,配偶者(3/4)+兄弟姉妹(1/3)

となります。配偶者強し。

我が国では重婚は認められていませんから,

配偶者は1人なので上記の割合となりますが,

それ以外の推定相続人は,複数いる場合があり得ます。

その場合は,原則として,上記の割合を人数で除して,個々の法定相続分を求めることができます。

例えば,被相続人の子が2人だった場合は,法定相続分1/2÷2=1/4が子1人当たりの法定相続分となります。

ただし,例外として,子のうち,いわゆる半血兄弟(被相続人の前妻又は前夫の子)については,

全血兄弟の半分になるので,上記の例で1人が前妻又は前夫の子だった場合,

子らの相続分は,全血兄弟が法定相続分1/2×2/3=2/6=1/3,

半血兄弟が法定相続分1/2×1/3=1/6となります。

何だか数字が出てきた途端ものすごくややこしくなりましたね。小職もそう思います。

いずれにしても,民法で決めているのは,「相続分」までなので,

結局,「どのように分けるか」という問題は解決してくれません。

この遺産を「どのように分けるか」ということを

「遺産分割方法」といいます。

少し分かりにくいかもしれませんが,

例えば,相続分が「2分の1」と決まっていた場合,

相続財産が現金のみである場合には,

相続分さえ決まっていれば,全体の半額をもらえばいいので,

「どのように分けるか」という問題になりません。

しかし,相続財産が現金1000万円と1000万円の不動産があった場合はどうでしょう。

合計2000万円分の相続財産の「2分の1」とまでは決まっていますが,

具体的な分け方としては,

現金全額をもらう,不動産全部をもらう,

あるいは現金500万円と不動産を半分もらう,という3つの方法が考えられます。

このように具体的に「どのように分けるか」というのが

「遺産分割方法」の問題です。

かかる遺産分割方法については,民法は何も定めていません。

というより,相続によって相続財産の内容は異なるので,

定めようがありません。

そこで,これらの問題は,相続人や包括受遺者が話し合って決めるしかありません。

この話し合いが皆さんご存知の「遺産分割協議」です。

遺産分割協議=なんかもめそう。というイメージがあるのは,

きっと小職だけではないはず。

ところがどっこい。

遺言は,法定相続分と異なる相続分を指定することができるのみならず,

遺産分割方法も指定できるのです。

つまり,誰に何を相続させるのか,ということも当然決められるわけです。

相続分を指定したのみでは,

殆どの場合,遺産分割協議が必要になりますが,

遺産分割方法まで指定しておくと,

もめる余地が少なくなります。

逆に,相続分のみを指定した遺言では,

遺恨が残る可能性があるということです。

遺恨を残さないために作成するのが遺言

と考えると,遺産分割方法まで指定しておく方がいいわけですね。

で,具体的には遺産分割方法を指定するためには,

どうやって遺言を書けばいいの?

という方は,ぜひ一度来所いただければと思います。

先ほど申し上げたとおり,

相続財産の内容によるので,一概にはお伝えできませんし,

ご希望の内容によっても,細かい表現が異なるため,

詳細については,直接お話しさせていただければと思います。

何かまとめに入ってるな?と思った方もいらっしゃるかもしれませんが,

残念ながら,もう少し続きます。

といいますのも,遺産分割方法の指定をしたとしても,

もめる余地が少なくなるだけであって,

もめる要素が他にも色々あるのです。

また,前回投稿で申し上げたとおり,

これを誰々にあげたい!というばかりではなく,

できれば誰々にはあげたくない,

あるいは,誰々にはこれだけしかあげたくない

といったことをご希望される場合が多々あります。

その場合に問題となるのが,「遺留分」。

遺産分割方法の指定の仕方によっても問題になります。

これまた聞き慣れない方もいらっしゃるかもしれませんが,

「いりゅうぶん」と読み,

要するに相続財産に対する推定相続人の最低保障みたいな制度のことです。

詳しくは,次回「遺言で残したのは遺恨?~遺産相続あれこれ4~」

お楽しみに~。

令和4年6月吉日

弁護士 小見山 岳

こんにちは。

税理士の越智満です。

相続税を補完する贈与税の話を次回に…

と前回の独り言を締めていたので,贈与税のお話です。

相続税は,

お亡くなりになった人(財産を持っていた人)が

”いくら財産を持っていたか”

で,納税の有無が決まりますが,

贈与税は,

”いくら財産をもらったか”

で,納税の有無が決まるため

”誰からもらったか”

は,納税の有無には関係ありません。

贈与税は次の2つの情報から計算します。

1 その年にもらった財産の総額

2 誰から財産をもらったか

・・・ん?

誰からもらったかは関係ないのでは・・・?

となりますが,贈与税の一般的な仕組みをみてみます。

まずは,

ここまでは贈与税が発生しない

“基礎控除”

というものがあります。

基礎控除は

年110万円です。

ここでいう”年”とは,”毎年1月1日から12月31日の間に”という意味です。

例えば,

小職が父から

令和3年12月31日に100万円をもらって,

さらに,

令和4年1月1日に100万円をもらった場合,

今日(令和4年6月15日)を基準に考えると,

直前1年間で計200万円もらっていますが,

令和3年も令和4年も110万円以下のため贈与税の納税義務はありません。

これに対し,

小職が父と母から

令和3年12月31日にそれぞれ100万円ずつもらった場合,

今日(令和4年6月15日)を基準に考えると,

前例と同じく直前1年間で計200万円もらっていますが,

令和3年にもらった金額が110万円を超えているため,

令和3年分の贈与税について納税義務が発生します。

もらった日が一日違うだけで大違いです。

次に,もらった財産の総額から基礎控除を引いた残額に税率を掛けて贈与税を計算します。

贈与税の税率は,

もらった財産が多くなれば多くなるほど10%~55%と税率が大きくなります(超過累進税率といいます)が,

財産をもらった年の1月1日時点で18歳以上(注1)の方が

直系尊属から財産をもらった場合には

税率が緩やかに大きくなるため,

配偶者や第三者から財産をもらうより

納税金額が少なくなる傾向にあります・・・・

少なくなる傾向って?

少なくならないこともあるの?

なんかややこしいなぁ・・・

ということで贈与税の目安表を作成してみました。

※ 特例がある場合,この金額よりも納税すべき贈与税額は減少します。

毎年小分けに贈与すれば,相続税も贈与税も減らせるけど,

土地や建物を小分けに贈与するのは難しい。

そんなときに,”相続時精算課税制度”というものがあります。

では,相続時精算課税制度の話を次回に…

(注1)

贈与税率が緩やかに大きくなる年齢は,

令和4年3月31日以前は20歳でしたが,

民法の改正により成人の年齢が20歳から18歳になったため,

これに合わせて令和4年4月1日以降は18歳となりました。

せっかくここまでお読みいただいたのですが,

相続税法については大幅な改正が行われる可能性あるので,

令和4年6月時点の取扱いとしてご覧ください。

お世話になります,弁護士の小見山です。

小職の苗字は「小見山」と書くのですが,

郵送物を頂く前提で電話で苗字を伝えた場合,

十中八九,郵送物の宛名は「小宮山」になっているので,

そんな時は,「おれは千葉ロッテの名投手の親族になっちまったぜ,フフフ」

とくだらないことを頭の中で思っていたりします。どうも,小見山です。

さて,全く関係ない話をして皆さんの貴重なお時間を数秒無駄にしたところで,

前回の続きです。

前回は相続について,相続人側から見たお話を少しさせていただきました。

今回は相続について,「被相続人」側からお話しします。

被相続人とは,亡くなられた方のことですから,

当然,相談に来られるのは亡くなられる前なのですが,

ご自身が亡くなった後について,

子どもたちにもめて欲しくないという思いで,

ご相談に来られる方がちらほらいらっしゃいます。

中には,逆に誰々には相続させたくない,

あるいは誰々にはこれだけしか相続させたくないという方もいらっしゃいます。

そこで,まずは誰が相続人になるの?

という点についてお話しておきます。

ご存知の方も多いと思いますが,相続人が誰になるのかは予め民法が定めています。

そのため,これらの相続人のことを

予め民「法」で「定」めた「相続人」ということで,

「法定相続人」なんて一般に呼んでいますが,

正確には,民法上「推定相続人」といいます。

推定相続人は,あくまで推定にすぎず,

被相続人を殺害した相続人や被相続人を騙したり脅して遺言を作成させるなど

一定の理由(これを欠格事由といいます。)がある相続人には,

そもそも相続人となる資格がありません。

サスペンスドラマではありがちですが,

犯人が相続人だった場合,

犯人は後に逮捕されて刑事裁判を経た上で服役するだけでなく,

民事上も相続できないわけです。当然といえば当然ですね。

また,刑事事件とまではいえないとしても,

被相続人を虐待していたとか,長期間音信不通であるとか

家庭的な信頼関係が破壊されているような事情が認められる場合には,

家庭裁判所に請求して相続人から除外することもできます。

これを推定相続人の「廃除」といい,

生前に被相続人自身が請求することもできますし,

遺言執行者を指定しておけば,遺言によって請求することもできます。

とはいえ,欠格事由が認められる場合や廃除まで求めるというのは稀有なことで,

実際には推定相続人がそのまま相続人となる例が多いかと思います。

(少なくとも小職はこれまで欠格事由が問題となった相続を担当したこともなければ,

廃除の請求をしたこともありません。)

では,推定相続人は誰がなるの?という点ですが,

まずは,配偶者がいれば配偶者。

配偶者は,いわば「殿堂入り」扱いで,相続順位に関係なく常に相続人になります。

大きな声では言えませんが,

男性既婚者の皆様,奥様は生きてる時だけでなく,亡くなった後も強いのです。

冗談はさておき,配偶者以外の推定相続人は順位が決まっています。

第1順位が「子」,第2順位が「直系尊属」,第3順位が「兄弟姉妹」。

第1順位がいれば第1順位,第1順位がいなければ第2順位,第2順位もいなれば第3順位

というように順位に従って推定相続人が決まります。

「直系尊属」は,聞き慣れない方も多いでしょうが,

「ちょっけいそんぞく」と読み,要するに直接血の繋がった上の世代のことで,

被相続人のご両親や祖父母がこれに当たります。

「兄弟姉妹」は以前の投稿で取扱いましたが,

通常とは異なる読み方をします。

答えが気になる方は以前の投稿を要チェックやで!

さて,推定相続人は以上のとおりですが,

それ以外の人にも遺産を分けたい!という場合によく利用されているのが「遺言」です。

と,やっと本題に辿り着いたところで,

またもやお時間が来てしまったようです。

次回,「遺言で残したのは遺恨~遺産相続あれこれ3~」

お楽しみに~。

令和4年5月吉日

弁護士 小見山 岳

こんにちは。

税理士の越智満です。

小見山弁護士から優秀な税理士が教えてくれると煽られたので,相続税のお話です。笑

相続に関する税務相談で,

「1千万円を相続したら相続税はいくらになるの?」

といった,質問がよくあります。

いつも答えは

「わかりません」

と,なってしまいます。

相続税は,次の2つの情報がないと計算ができません。

1 法定相続人の数

2 相続財産の総額

この情報のほか,

「1千万円を相続したら相続税はいくらになるの?」

といった,質問があると

「●●円ほど相続税を納める必要があります。」

と,”ある程度”答えることができます。

では,なぜ上記2つの情報が必要になるのか。

相続税の一般的な仕組みをみてみます。

まずは,

ここまでは相続税が発生しない

“基礎控除”

というものがあります。

基礎控除は

法定相続人の数×600万円+3000万円です。

例えば,小職が亡くなった場合は,妻と子供1人の合計2名が法定相続人となるので

2人×600万円+3000万円=4200万円となります。

ちなみに”法定相続人の数”の平均は

昭和63年では3.68人

平成30年では2.77人

だそうです(財務省:相続税・贈与税に係る基本的計数に関する資料より)。

次に,相続財産の総額から基礎控除を引いた金額(課税遺産総額といいます)が

プラスなら相続税が発生することになります。

ここでマイナスならどれだけ財産を相続しても相続税は発生しません。

ちなみに相続税が発生した方の”相続財産の総額”の平均は

昭和63年では2億6428万6千円

平成30年では1億3979万6千円

だそうです(財務省:相続税・贈与税に係る基本的計数に関する資料より)。

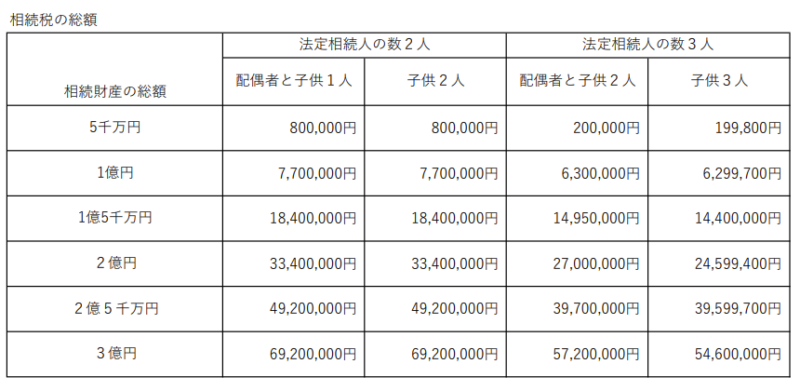

上記2点をもとに,

”課税遺産総額に法定相続分を掛けた金額”に

”相続税の税率を掛けた金額”の”合計”が

”相続税の総額”となり,

相続税の総額に

”相続した財産の割合を掛けた金額”が

納付すべき相続税額となります・・・・・・・・

なんかややこしいなぁ・・・

ということで相続税の総額の目安表を作成してみました。

目安金額に相続する財産の割合を掛ければ納付税額目安になります。

※ 税額控除や特例がある場合,この金額よりも納税すべき相続税額は減少します。

「相続税を減らしたいなぁ」と思っても,

相続人を増やすことは難しい。

じゃあ,「亡くなる前に財産を減らしておけば税金が減らせるのでは?」

と,なりますが,相続税を補完するために贈与税があります。

では,相続税を補完する贈与税の話を次回に…

せっかくここまでお読みいただいたのですが,

相続税法については大幅な改正が行われる可能性あるので,

令和4年4月時点の取扱いとしてご覧ください。

こんにちは!

越智法律会計事務所の事務局です。

既に当ホームページの弁護士・税理士紹介のページを

ご覧になっていただいた方はお気づきかもしれませんが,

この度,当事務所に新たな仲間が加わりました!

(チェックしていない方はぜひ確認してみてください♪)

さて,当事務所にお迎えした竹林昌範さんですが,

一体何者!?

そんな疑問に答えるべく事務局が立ち上がり,

自己紹介を兼ねて竹林さんに色々聞いてみようと思います!

それでは,現場の事務局さん,よろしくどうぞ!

※「事務」……事務局,「竹林」……竹林さん

事務:はい,こちら現場の事務局です!

早速ですが,竹林さん,簡単に自己紹介をお願いします!

竹林:ご紹介に預かりました,竹林と申します。皆様よろしくお願いいたします。

事務:竹林さん,硬いです(笑)リラックスしていきましょう!

この度,当事務所に顧問として加入いただくことになりましたが,

そもそも当事務所とは,どういったご縁だったのでしょう?

竹林:事務所の代表である越智先生と前職の山口県警時代に訴訟を担当していた頃,

色々とご指導いただき,それからなんやかんやとお付き合いさせていただいています。

かれこれ17年来のお付き合いでしょうか。

事務:なるほど。ボスが山口県警の訴訟を担当していた頃の担当者さんで,

それからは要するにボスのご友人ということですね!

前職の山口県警はいつまでお勤めだったのでしょうか??

竹林:はい。令和4年3月に退職し,同年4月よりこちらでお世話になっております。

事務:まだまだ硬いですね~。

この際なので,気になるところを聞いていきますが,

ずはり!どういった経緯で加入いただくことになったのでしょうか??

竹林:前職を退職することになり,暇を持て余していたところ,

大変ありがたいことに,越智先生から「暇なら来るか?」と言われたので,

これを真に受けました(笑)

事務:噂によれば,飲み会で加入が決定したとか…?

竹林:そこは内緒です(笑)ただ,越智先生から本当に来たんかと言われてしまいました(笑)

事務:いいですね,緊張もほぐれてきた頃でしょうか。

ちなみに釣りがご趣味ということですが,もう少し詳しく教えてください!

竹林:田布施町の出身で,昔から休日には堤防からメバルなどをのんびりと釣るのが好きです。

仕事やコロナ禍の影響でここ数年は釣りにも行けなかったので,暇を見つけて行きたいと思っています。

それから基本的に身体を動かすことが好きで,健康のためにもウォーキングはしていきたいなと思っています。

事務:おっ。メバルといえば,当事務所の小見山弁護士も釣ったことがあるって言っていましたね。

運動については,越智税理士のようにイメトレで終わらないことを祈ります!

あっ,釣れた魚は事務局で受け付けますので,待ってます。笑

さて,仕事の邪魔ばかりしていたらいけないので,そろそろ最後の質問です!

当事務所の顧問としての抱負,意気込みなどがありましたら,ぜひ!

竹林:顧問という立場を頂いてはおりますが,60歳の新入社員!という気持ちで頑張る所存です。

小見山先生や満先生はもちろん,事務局の皆さんの若いエネルギーを吸収しつつ,

事務所の良き相談相手として,縁の下から支えられたらなと思います。

事務:顧問というより,60歳の新入社員(笑)

若手組からすると,人生の先輩であり,当事務所の後輩というのは,何とも頼もしい存在ですね♪

現場からは以上です!スタジオにお返ししまーす!

はい!現場の事務局さん,ありがとうございました!

皆様,竹林さんの突撃インタビューいかがでしたでしょうか。

今後,もしかしたら竹林さんの投稿もあるかもしれないので楽しみにしておきましょう!

また,当ホームページの弁護士・税理士紹介のページが竹林さんを加えたほか,

ちょっぴりリニューアルしていますので,まだご覧になっていない方はぜひそちらもご覧ください!

以上,事務局便りでした!ではでは♪

平素は格別のお引き立てを賜り,厚く御礼申し上げます。

さて,誠に勝手ながら,当事務所は

令和4年4月29日(金)から令和4年5月5日(木)まで

ゴールデンウィークのお休みとさせていただきます。

恐れ入りますが,当事務所に御用の方は令和4年5月6日(金)以降にご連絡ください。

ご迷惑をおかけいたしますが,よろしくお願いいたします。